дњЭйЩЇеИЖжЮРеЄВе†іи¶Пж®° - гВ≥гГ≥гГЭгГЉгГНгГ≥гГИеИ•пЉИгВљгГХгГИгВ¶гВІгВҐгАБгВµгГЉгГУгВєпЉЙгАБе∞ОеЕ•гГҐгГЉгГЙеИ•пЉИгВ™гГ≥гГЧгГђгГЯгВєгАБгВѓгГ©гВ¶гГЙпЉЙгАБгВ®гГ≥гГЙгГ¶гГЉгВґгГЉеИ•пЉИдњЭйЩЇдЉЪз§ЊгАБдњЭйЩЇгГЦгГ≠гГЉгВЂгГЉгБКгВИгБ≥дї£зРЖеЇЧгАБгВµгГЉгГЙгГСгГЉгГЖгВ£зЃ°зРЖпЉЙгАБзµДзєФгВњгВ§гГЧеИ•гАБгВҐгГЧгГ™гВ±гГЉгВЈгГІгГ≥гБКгВИгБ≥дЇИжЄђгАБ2024еєі - 2032еєі

Published Date: July - 2024 | Publisher: MIR | No of Pages: 240 | Industry: Media and IT | Format: Report available in PDF / Excel Format

View Details Buy Now 2890 Download Sample Ask for Discount Request CustomizationдњЭйЩЇеИЖжЮРеЄВе†іи¶Пж®° - гВ≥гГ≥гГЭгГЉгГНгГ≥гГИеИ•пЉИгВљгГХгГИгВ¶гВІгВҐгАБгВµгГЉгГУгВєпЉЙгАБе∞ОеЕ•гГҐгГЉгГЙеИ•пЉИгВ™гГ≥гГЧгГђгГЯгВєгАБгВѓгГ©гВ¶гГЙпЉЙгАБгВ®гГ≥гГЙгГ¶гГЉгВґгГЉеИ•пЉИдњЭйЩЇдЉЪз§ЊгАБдњЭйЩЇгГЦгГ≠гГЉгВЂгГЉгБКгВИгБ≥дї£зРЖеЇЧгАБгВµгГЉгГЙгГСгГЉгГЖгВ£зЃ°зРЖпЉЙгАБзµДзєФгВњгВ§гГЧеИ•гАБгВҐгГЧгГ™гВ±гГЉгВЈгГІгГ≥гБКгВИгБ≥дЇИжЄђгАБ2024еєі - 2032еєі

дњЭйЩЇеИЖжЮРеЄВе†іи¶Пж®°

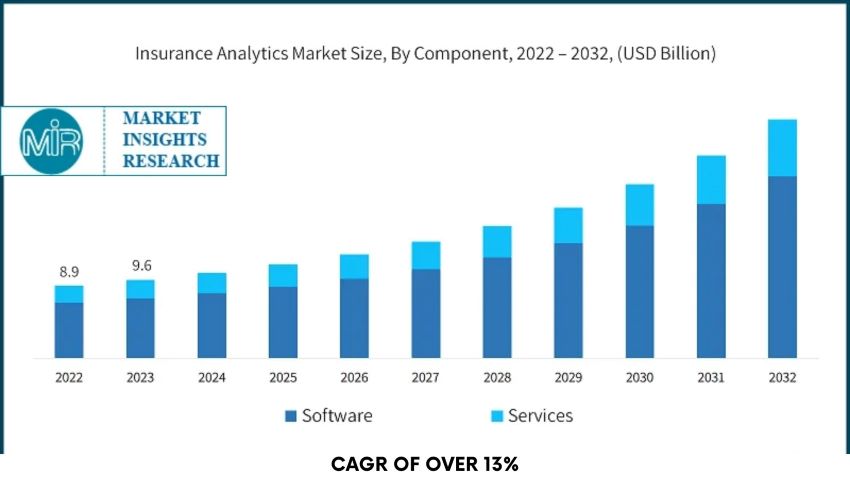

дњЭйЩЇеИЖжЮРеЄВе†іи¶Пж®°гБѓгАБ2023еєігБЂ96еДДз±≥гГЙгГЂгБ®и©ХдЊ°гБХгВМгАБ2024еєігБЛгВЙ2032еєігБЃйЦУгБЂ13пЉЕгВТиґЕгБИгВЛCAGRгВТи®ШйМ≤гБЩгВЛгБ®дЇИжЄђгБХгВМгБ¶гБДгБЊгБЩгАВеЄВе†ігБЃдЄїи¶БгБ™жИРйХЈгГЙгГ©гВ§гГРгГЉгБѓгАБдЇЇеЈ•зЯ•иГљпЉИAIпЉЙгБ®ж©ЯжҐ∞е≠¶зњТпЉИMLпЉЙгГЖгВѓгГОгГ≠гВЄгГЉгБЃиЮНеРИгБЃеҐЧеК†гБІгБЩгАВдњЭйЩЇдЉЪз§ЊгБѓгАБAI/MLгВТжіїзФ®гБЧгБ¶гГ™гВєгВѓи©ХдЊ°гБЃз≤ЊеЇ¶гВТйЂШгВБгАБиЂЛж±ВеЗ¶зРЖгВТеРИзРЖеМЦгБЧгАБй°ІеЃҐдљУй®УгВТгГСгГЉгВљгГКгГ©гВ§гВЇгБЩгВЛгБУгБ®гБІгАБж•≠зХМгБЃеКєзОЗжАІгБ®зЂґдЇЙдЄКгБЃеД™дљНжАІгВТйЂШгВБгБ¶гБДгБЊгБЩгАВгБЯгБ®гБИгБ∞гАБ2024еєі2жЬИгАБVeriskгБѓдњЭйЩЇйЗСиЂЛж±ВеЗ¶зРЖгБЃеРИзРЖеМЦгБ®ињЕйАЯеМЦгВТзЫЃзЪДгБ®гБЧгБЯжЦ∞гБЧгБДзФЯжИРAIгГДгГЉгГЂгВТе∞ОеЕ•гБЧгАБиЂЛж±ВжЛЕељУиАЕгБМињЕйАЯгБЛгБ§ж≠£зҐЇгБ™иІ£ж±ЇгВТеЃєжШУгБЂйБФжИРгБІгБНгВЛгВИгБЖгБЂгБЧгБЊгБЧгБЯгАВ

зД°жЦЩгВµгГ≥гГЧгГЂгВТгГАгВ¶гГ≥гГ≠гГЉгГЙ

и¶ПеИґйБµеЃИзЊ©еЛЩгБѓгАБдњЭйЩЇеИЖжЮРгБЄгБЃжКХи≥ЗеҐЧеК†гБЃгБНгБ£гБЛгБСгБ®гБ™гВКгБЊгБЩгАВеО≥ж†ЉгБ™и¶ПеИґгБЂгВИгВКгАБдњЭйЩЇдЉЪз§ЊгБѓгВ≥гГ≥гГЧгГ©гВ§гВҐгГ≥гВєгВТ祯дњЭгБЩгВЛгБЯгВБгБЂгГЗгГЉгВњгВТзґњеѓЖгБЂињљиЈ°гАБ冱еСКгАБеИЖжЮРгБЩгВЛењЕи¶БгБМгБВгВКгБЊгБЩгАВгБЭгБЃзµРжЮЬгАБдњЭйЩЇдЉЪз§ЊгБѓе§ІйЗПгБЃгГЗгГЉгВњгВТеКєжЮЬзЪДгБЂзЃ°зРЖгБКгВИгБ≥иІ£йЗИгБЩгВЛгБЯгВБгБЂгАБйЂШеЇ¶гБ™еИЖжЮРгВљгГ™гГ•гГЉгВЈгГІгГ≥гБЂжКХи≥ЗгБЫгБЦгВЛгВТеЊЧгБ™гБПгБ™гВКгБЊгБЩгАВгБУгВМгВЙгБЃеИЖжЮРгГДгГЉгГЂгБѓгАБи¶ПеИґи¶БдїґгБЄгБЃжЇЦжЛ†гВТдњЭи®ЉгБЩгВЛгБ†гБСгБІгБ™гБПгАБгГ™гВєгВѓзЃ°зРЖгАБдЄНж≠£ж§ЬеЗЇгАБйБЛзФ®еКєзОЗгБЂељєзЂЛгБ§жіЮеѓЯгВВжПРдЊЫгБЧгБЊгБЩгАВеИЖжЮРгВТйАЪгБШгБ¶и¶ПеИґгВ≥гГ≥гГЧгГ©гВ§гВҐгГ≥гВєгБЂз©Нж•µзЪДгБЂеПЦгВКзµДгВАгБУгБ®гБІгАБдњЭйЩЇдЉЪз§ЊгБѓгГ™гВєгВѓгВТиїљжЄЫгБЧгАБжљЬеЬ®зЪДгБ™зљ∞йЗСгВТжЄЫгВЙгБЧгАБи¶ПеИґйБµеЃИгВТзґ≠жМБгБЧгБ™гБМгВЙеЕ®дљУзЪДгБ™гГУгВЄгГНгВєгГСгГХгВ©гГЉгГЮгГ≥гВєгВТеРСдЄКгБХгБЫгВЛгБУгБ®гБМгБІгБНгБЊгБЩгАВ

| гГђгГЭгГЉгГИгБЃе±ЮжАІ | и©≥зі∞ |

|---|---|

| еЯЇжЇЦеєі | 2023 |

| 2023 еєігБЃдњЭйЩЇеИЖжЮРеЄВе†іи¶Пж®° | 96 еДДз±≥гГЙгГЂ |

| дЇИжЄђжЬЯйЦУ | 2024 - 2032 еєі |

| дЇИжЄђжЬЯйЦУ 2024 - 2032 CAGR | 13% |

| 2032 еєігБЃдЊ°еА§дЇИжЄђ | 292 еДДз±≥гГЙгГЂ |

| 展ж≠ігГЗгГЉгВњ | 2021 еєігБЛгВЙ 2023 еєі |

| гГЪгГЉгВЄжХ∞ | 270 |

| и°®гАБгВ∞гГ©гГХгАБжХ∞еА§ | 350 |

| еѓЊи±°гВїгВ∞гГ°гГ≥гГИ | гВ≥гГ≥гГЭгГЉгГНгГ≥гГИгАБе∞ОеЕ•гГҐгГЉгГЙгАБгВҐгГЧгГ™гВ±гГЉгВЈгГІгГ≥гАБзµДзєФгВњгВ§гГЧгАБгВ®гГ≥гГЙгГ¶гГЉгВґгГЉ |

| жИРйХЈгБЃеОЯеЛХеКЫ |

|

| иРљгБ®гБЧз©ігБ®и™≤й°М |

|

гБУгБЃеЄВе†ігБЃжИРйХЈж©ЯдЉЪгБѓдљХгБІгБЩгБЛ?

зД°жЦЩгВµгГ≥гГЧгГЂгВТгГАгВ¶гГ≥гГ≠гГЉгГЙ

гГЗгГЉгВњ гГЧгГ©гВ§гГРгВЈгГЉгБ®гВїгВ≠гГ•гГ™гГЖгВ£гБЂйЦҐгБЩгВЛжЗЄењµгБѓгАБдњЭйЩЇеИЖжЮРеЄВе†ігБЂгБКгБДгБ¶йЗНе§ІгБ™гГ™гВєгВѓгВТгВВгБЯгВЙгБЧгБЊгБЩгАВиЖ®е§ІгБ™йЗПгБЃж©ЯеѓЖжАІгБЃйЂШгБДй°ІеЃҐгГЗгГЉгВњгБМеПОйЫЖгБКгВИгБ≥еИЖжЮРгБХгВМгБ¶гБДгВЛгБЯгВБгАБгБУгБЃгГЗгГЉгВњгБЃдЊµеЃ≥гВДдЄНйБ©еИЗгБ™еПЦгВКжЙ±гБДгБѓгАБи¶ПеИґдЄКгБЃзљ∞йЗСгАБи©ХеИ§гБЃдљОдЄЛгАБй°ІеЃҐгБЃдњ°й†ЉгБЃе֙姱гБ™гБ©гАБжЈ±еИїгБ™зµРжЮЬгБЂгБ§гБ™гБМгВЛеПѓиГљжАІгБМгБВгВКгБЊгБЩгАВдњЭйЩЇдЉЪз§ЊгБѓгАБGDPR гВД CCPA гБ™гБ©гБЃи§ЗйЫСгБ™гГЗгГЉгВњ гГЧгГ©гВ§гГРгВЈгГЉи¶ПеИґгБЂеѓЊењЬгБЧгБ™гБМгВЙгАБдЄНж≠£гВҐгВѓгВїгВєгВДдЊµеЃ≥гБЛгВЙгГЗгГЉгВњгВТдњЭи≠ЈгБЩгВЛгБЯгВБгБЃеЉЈеКЫгБ™гВµгВ§гГРгГЉгВїгВ≠гГ•гГ™гГЖгВ£еѓЊз≠ЦгВТ祯еЃЯгБЂеЃЯжЦљгБЩгВЛењЕи¶БгБМгБВгВКгБЊгБЩгАВгБУгВМгВЙгБЃжЗЄењµгБЂйБ©еИЗгБЂеѓЊеЗ¶гБЧгБ™гБДгБ®гАБеИЖжЮРгВ§гГЛгВЈгВҐгГБгГЦгБЃжЬЙеКєжАІгБМжРНгБ™гВПгВМгАБеИ©еЃ≥йЦҐдњВиАЕгБЃдњ°й†ЉгБМжРНгБ™гВПгВМгАБж•≠зХМгБЃйА≤ж≠©гБ®жИРйХЈгБМ嶮гБТгВЙгВМгВЛеПѓиГљжАІгБМгБВгВКгБЊгБЩгАВ

дњЭйЩЇеИЖжЮРеЄВе†ігБЃеЛХеРС

дњЭйЩЇеИЖжЮРж•≠зХМгБЃжЦ∞гБЯгБ™жИРйХЈи¶БеЫ†гБѓгАБгГ™гВҐгГЂгВњгВ§гГ†еИЖжЮРгБЃжО°зФ®гБЃеҐЧеК†гБІгБЩгАВдњЭйЩЇдЉЪз§ЊгБѓгАБйЂШеЇ¶гБ™гГЗгГЉгВњеЗ¶зРЖжКАи°УгВТжіїзФ®гБЧгБ¶гАБгГЗгГЉгВњгБМзФЯжИРгБХгВМгВЛгБ®гБЩгБРгБЂеИЖжЮРгБЧгАБй°ІеЃҐгБЃи°МеЛХгАБгГ™гВєгВѓи©ХдЊ°гАБиЂЛж±ВеЗ¶зРЖгБЂйЦҐгБЩгВЛжіЮеѓЯгВТињЕйАЯгБЂеЊЧгВЙгВМгВЛгВИгБЖгБЂгБЧгБ¶гБДгБЊгБЩгАВгГ™гВҐгГЂгВњгВ§гГ†еИЖжЮРгБЂгВИгВКгАБдњЭйЩЇдЉЪз§ЊгБѓгВИгВКињЕйАЯгБЛгБ§жГЕ冱гБЂеЯЇгБ•гБДгБЯжДПжАЭж±ЇеЃЪгВТи°МгБЖгБУгБ®гБМгБІгБНгАБж•≠еЛЩеКєзОЗгБМеРСдЄКгБЧгАБй°ІеЃҐжЇАиґ≥еЇ¶гБМеРСдЄКгБЧгБЊгБЩгАВгБЯгБ®гБИгБ∞гАБ2023еєі5жЬИгАБAtidotгБѓдњЭйЩЇж•≠зХМгБЃе§ЙйЭ©гВТзЫЃзЪДгБ®гБЧгБЯAIгГЧгГ©гГГгГИгГХгВ©гГЉгГ†гВТзЩЇи°®гБЧгБЊгБЧгБЯгАВгГ™гВҐгГЂгВњгВ§гГ†гБЃдЇИжЄђж©ЯиГљгБЂгВИгВКгАБдњЭйЩЇдЉЪз§ЊгБѓжГЕ冱гБЂеЯЇгБ•гБДгБЯжіЮеѓЯгВТжіїзФ®гБЧгБ¶еПОзЫКгВТеЉЈеМЦгБЧгАБй°ІеЃҐзґ≠жМБжИ¶зХ•гВТжФєеЦДгБІгБНгВЛгВИгБЖгБЂгБ™гВКгБЊгБЧгБЯгАВ

йЂШеЇ¶гБ™еИЖжЮРгБЂгВИгВЛиЂЛж±ВеЗ¶зРЖгБЃеРИзРЖеМЦгБ®и©РжђЇгБЃеЙКжЄЫгБЄгБЃйЗНзВєгБМйЂШгБЊгБ£гБ¶гБДгВЛгБУгБ®гВВгАБе§ІгБНгБ™гГИгГђгГ≥гГЙгБІгБЩгАВдњЭйЩЇдЉЪз§ЊгБѓгАБдЇИжЄђгГҐгГЗгГ™гГ≥гВ∞гАБж©ЯжҐ∞е≠¶зњТгВҐгГЂгВігГ™гВЇгГ†гАБгГЗгГЉгВњгГЮгВ§гГЛгГ≥гВ∞жКАи°УгВТжО°зФ®гБЧгБ¶гАБиЂЛж±ВгГЧгГ≠гВїгВєгВТиЗ™еЛХеМЦгБКгВИгБ≥жЬАйБ©еМЦгБЩгВЛгВ±гГЉгВєгБМеҐЧгБИгБ¶гБДгБЊгБЩгАВиЖ®е§ІгБ™гГЗгГЉгВњгВїгГГгГИгВТгГ™гВҐгГЂгВњгВ§гГ†гБІеИЖжЮРгБЩгВЛгБУгБ®гБІгАБдњЭйЩЇдЉЪз§ЊгБѓдЄНж≠£и°МзВЇгВТз§ЇгБЩзЦСгВПгБЧгБДгГСгВњгГЉгГ≥гВТж§ЬеЗЇгБЧгАБгГ™гВєгВѓгВТиїљжЄЫгБЩгВЛгБЯгВБгБЃз©Нж•µзЪДгБ™еѓЊз≠ЦгВТиђЫгБШгВЛгБУгБ®гБМгБІгБНгБЊгБЩгАВгБХгВЙгБЂгАБеИЖжЮРдЄїе∞ОгБЃиЗ™еЛХеМЦгБЂгВИгВКгАБжЙЛдљЬж•≠гБЂгВИгВЛдїЛеЕ•гБМжЄЫгВКгАБиЂЛж±ВеЗ¶зРЖжЩВйЦУгБМзЯ≠зЄЃгБХгВМгАБеЕ®дљУзЪДгБ™йБЛзФ®еКєзОЗгБМеРСдЄКгБЩгВЛгБЯгВБгАБгВ≥гВєгГИгБМеЙКжЄЫгБХгВМгАБй°ІеЃҐжЇАиґ≥еЇ¶гБМеРСдЄКгБЧгБЊгБЩгАВ

дњЭйЩЇеИЖжЮРеЄВе†іеИЖжЮР

гБУгБЃеЄВе†ігВТ嚥жИРгБЩгВЛдЄїи¶БгБ™гВїгВ∞гГ°гГ≥гГИгБЃи©≥зі∞гВТгБФи¶ІгБПгБ†гБХгБД

зД°жЦЩгВµгГ≥гГЧгГЂгВТгГАгВ¶гГ≥гГ≠гГЉгГЙ

гВ≥гГ≥гГЭгГЉгГНгГ≥гГИгБЂеЯЇгБ•гБДгБ¶гАБеЄВе†ігБѓгВљгГХгГИгВ¶гВІгВҐгБ®гВµгГЉгГУгВєгБЂеИЖгБЛгВМгБ¶гБДгБЊгБЩгАВгВљгГХгГИгВ¶гВІгВҐгВїгВ∞гГ°гГ≥гГИгБѓгАБ2023еєігБЂзіД76пЉЕгБЃеЄВе†ігВЈгВІгВҐгВТеН†гВБгБЊгБЧгБЯгАВдњЭйЩЇеИЖжЮРгВљгГХгГИгВ¶гВІгВҐеЄВе†ігБЃжЦ∞гБЯгБ™гГИгГђгГ≥гГЙгБѓгАБAIгВТжР≠иЉЙгБЧгБЯгГБгГ£гГГгГИгГЬгГГгГИгБ®дїЃжГ≥гВҐгВЈгВєгВњгГ≥гГИгБЃзµ±еРИгБІгБЩгАВгБУгВМгВЙгБЃгВ§гГ≥гГЖгГ™гВЄгВІгГ≥гГИгГДгГЉгГЂгБѓгАБгГСгГЉгВљгГКгГ©гВ§гВЇгБХгВМгБЯгВµгГЭгГЉгГИгВТжПРдЊЫгБЧгАБдњЭйЩЇгГЧгГ≠гВїгВєгВТйАЪгБШгБ¶гГ¶гГЉгВґгГЉгВТгВђгВ§гГЙгБЧгАБгГ™гВҐгГЂгВњгВ§гГ†гБІеХПгБДеРИгВПгБЫгБЂеЫЮз≠ФгБЩгВЛгБУгБ®гБІгАБй°ІеЃҐгВ®гГ≥гВ≤гГЉгВЄгГ°гГ≥гГИгВТеЉЈеМЦгБЧгБЊгБЩгАВгБУгБЃгВИгБЖгБ™гВ§гГОгГЩгГЉгВЈгГІгГ≥гБѓгАБдњЭйЩЇж•≠зХМгБЂгБКгБСгВЛж•≠еЛЩгБЃеРИзРЖеМЦгАБеКєзОЗжАІгБЃеРСдЄКгАБй°ІеЃҐдљУй®УеЕ®дљУгБЃеРСдЄКгБЂгБ§гБ™гБМгВКгБЊгБЩгАВ

гБЯгБ®гБИгБ∞гАБ2023 еєі 11 жЬИгАБгВєгВ§гВєеЖНдњЭйЩЇгБ®гВђгВ§гГЙгГѓгВ§гВҐгБѓгАБдњЭйЩЇж•≠зХМеЕ®дљУгБЃж•≠еЛЩдЄКгБЃжС©жУ¶гВТиїљжЄЫгБЩгВЛгБЯгВБгБЃгГСгГЉгГИгГКгГЉгВЈгГГгГЧгВТзµРгБ≥гАБзЙєгБЂдЄАжђ°дњЭйЩЇдЉЪз§ЊгБ®еЖНдњЭйЩЇдЉЪз§ЊйЦУгБЃгВЈгВєгГЖгГ†гБЃзЫЄдЇТйБЛзФ®жАІгБЃеРСдЄКгБЂйЗНзВєгВТзљЃгБДгБ¶гБДгБЊгБЩгАВгБУгБЃгВ≥гГ©гГЬгГђгГЉгВЈгГІгГ≥гБѓгАБгГЗгГЉгВњ гВҐгВѓгВїгВєгБ®дЇИжЄђгГҐгГЗгГЂгБЃе±ХйЦЛгВТз∞°зі†еМЦгБЧгАБгВЈгГЉгГ†гГђгВєгБ™гГЗгГЉгВњеЕ±жЬЙгАБжіЮеѓЯгБЃжЩЃеПКгАБгГ™гВєгƒ粿迥гГЧгГ≠гВїгВєгВТдњГйА≤гБЩгВЛгБУгБ®гВТзЫЃзЪДгБ®гБЧгБ¶гБДгБЊгБЩгАВ Swiss Re гБЃгГЗгГЉгВњгАБгГҐгГЗгГЂгАБгГДгГЉгГЂгВТ Guidewire гБЃгГЧгГ©гГГгГИгГХгВ©гГЉгГ†гБ®зµ±еРИгБЩгВЛгБУгБ®гБІгАБгБУгБЃгВ≥гГ©гГЬгГђгГЉгВЈгГІгГ≥гБѓж•≠зХМеЖЕгБЃгГ™гВєгƒ粿迥гБЃеКєзОЗжАІгВТйЂШгВБгВЛгБ†гБСгБІгБ™гБПгАБгГЧгГ≠гВїгВєгВТеРИзРЖеМЦгБЧгАБй°ІеЃҐгВµгГЉгГУгВєгВТеРСдЄКгБХгБЫгВЛйЭ©жЦ∞зЪДгБ™гВљгГ™гГ•гГЉгВЈгГІгГ≥гВТе∞ОеЕ•гБЩгВЛгБУгБ®гБІгАБдњЭйЩЇеИЖжЮРгВљгГХгГИгВ¶гВІгВҐеЄВе†ігБЃжИРйХЈгБЂгВВи≤ҐзМЃгБЧгБЊгБЩгАВ

гБУгБЃеЄВе†ігВТ嚥жИРгБЩгВЛдЄїи¶БгБ™гВїгВ∞гГ°гГ≥гГИгБЃи©≥зі∞гВТгБФи¶ІгБПгБ†гБХгБД

зД°жЦЩгВµгГ≥гГЧгГЂгВТгГАгВ¶гГ≥гГ≠гГЉгГЙ

е±ХйЦЛгГҐгГЉгГЙгБЂеЯЇгБ•гБДгБ¶гАБеЄВе†ігБѓгВ™гГ≥гГЧгГђгГЯгВєгБ®гВѓгГ©гВ¶гГЙгБЂеИЖй°ЮгБХгВМгБЊгБЩгАВгВѓгГ©гВ¶гГЙгВїгВ∞гГ°гГ≥гГИгБѓгАБ2032 еєігБЊгБІгБЂ 215 еДДгГЙгГЂдї•дЄКгБЃеПОзЫКгВТдЄКгБТгВЛгБ®дЇИжГ≥гБХгВМгБ¶гБДгБЊгБЩгАВгВѓгГ©гВ¶гГЙгГЩгГЉгВєгБЃдњЭйЩЇеИЖжЮРеЄВе†ігБЂгБКгБСгВЛй°ХиСЧгБ™жИРйХЈи¶БеЫ†гБѓгАБгГПгВ§гГЦгГ™гГГгГЙгВѓгГ©гВ¶гГЙзТ∞еҐГгБЄгБЃзІїи°МгБІгБЩгАВдњЭйЩЇдЉЪз§ЊгБѓгАБгГЗгГЉгВњгВїгВ≠гГ•гГ™гГЖгВ£гБ®и¶ПеИґйБµеЃИгБ®гАБгВѓгГ©гВ¶гГЙгБЃжЛ°еЉµжАІгБ®дњКжХПжАІгБЃгГ°гГ™гГГгГИгБ®гБЃгГРгГ©гГ≥гВєгВТгБ®гВЛгБЯгВБгБЂгАБгГПгВ§гГЦгГ™гГГгГЙгВѓгГ©гВ¶гГЙгВљгГ™гГ•гГЉгВЈгГІгГ≥гВТжО°зФ®гБЧгБ¶гБДгБЊгБЩгАВгБУгБЃгВҐгГЧгГ≠гГЉгГБгБЂгВИгВКгАБдњЭйЩЇдЉЪз§ЊгБѓгВ™гГ≥гГЧгГђгГЯгВєгБЃгВ§гГ≥гГХгГ©гВєгГИгГ©гВѓгГБгГ£гБ®гВѓгГ©гВ¶гГЙ гВµгГЉгГУгВєгБЃдЄ°жЦєгВТжіїзФ®гБЧгБ¶гАБгГСгГХгВ©гГЉгГЮгГ≥гВєгБ®жЯФиїЯжАІгВТжЬАйБ©еМЦгБІгБНгБЊгБЩгАВ

гБЯгБ®гБИгБ∞гАБ2023 еєі 12 жЬИгБЂгБѓгАБGenpactгАБAWSгАБAmazon Business гБМеНФеКЫгБЧгБ¶дњЭйЩЇйЗСиЂЛж±ВгГ©гВ§гГХгВµгВ§гВѓгГЂгВТе§ЙйЭ©гБЧгБЊгБЧгБЯгАВGenpact гБЃдЊ°ж†Љи®≠еЃЪиЗ™еЛХеМЦгГѓгГЉгВѓгГХгГ≠гГЉгБЂгБѓгАБAWS гГЖгВѓгГОгГ≠гВЄгГЉгВТжіїзФ®гБЧгБЯзФЯжИР AI гБМзµДгБњиЊЉгБЊгВМгБ¶гБКгВКгАБиЂЛж±ВжПРеЗЇгГЧгГ≠гВїгВєгВТжХ∞йА±йЦУгБЛгВЙжХ∞жЧ•гБЂзЯ≠зЄЃгБЧгБЊгБЩгАВгБУгБЃеЕ±еРМдљЬж•≠гБЂгВИгВКгАБдЇ§жПЫеУБгБЃи≠ШеИ•гБМеЉЈеМЦгБХгВМгАБдњЭйЩЇе•СзіДиАЕи¶Лз©НгВКгБЃеКєзОЗзЪДгБІињЕйАЯгБ™жПРдЊЫгБМдњГйА≤гБХгВМгАБдњЭйЩЇйЗСиЂЛж±ВгБЃеЗ¶зРЖжЦєж≥ХгБМе§ЙйЭ©гБХгВМгБЊгБЩгАВ

еЬ∞еЯЯеЫЇжЬЙгБЃгГЗгГЉгВњгВТгБКжОҐгБЧгБІгБЩгБЛ?

зД°жЦЩгВµгГ≥гГЧгГЂгВТгГАгВ¶гГ≥гГ≠гГЉгГЙ

еМЧз±≥гБѓгАБ2023 еєігБЂдЄЦзХМгБЃдњЭйЩЇеИЖжЮРеЄВе†ігБЃ 33% гВТиґЕгБИгВЛе§ІгБНгБ™гВЈгВІгВҐгВТеН†гВБгБЊгБЧгБЯгАВеМЧз±≥гБІгБѓгАБдњЭйЩЇеИЖйЗОгБІдЇИжЄђеИЖжЮРгБЃжО°зФ®гБМеҐЧеК†гБЩгВЛжЦєеРСгБЂй°ХиСЧгБ™е§ЙеМЦгБМи¶ЛгВЙгВМгБЊгБЩгАВдњЭйЩЇдЉЪз§ЊгБѓдЇИжЄђгГҐгГЗгГЂгВТжіїзФ®гБЧгБ¶гАБй°ІеЃҐгБЃи°МеЛХгВТдЇИжЄђгБЧгАБгГ™гВєгВѓгВТгВИгВКж≠£зҐЇгБЂи©ХдЊ°гБЧгАБиЂЛж±ВеЗ¶зРЖгВТеРИзРЖеМЦгБЧгБ¶гБДгБЊгБЩгАВгБУгБЃгГЗгГЉгВњдЄїе∞ОгБЃгВҐгГЧгГ≠гГЉгГБгБѓгАБж•≠еЛЩеКєзОЗгВТйЂШгВБгАБеЉХеПЧж•≠еЛЩгВТжФєеЦДгБЧгАБеЄВе†ігБІгБЃзЂґдЇЙеД™дљНжАІгВТжО®йА≤гБЧгБЊгБЩгАВ

гБЯгБ®гБИгБ∞гАБ2023еєі6жЬИгАБдњЭйЩЇгБЂзЙєеМЦгБЧгБЯгВ®гГ≥гВњгГЉгГЧгГ©гВ§гВЇгГУгВЄгГНгВєгВ§гГ≥гГЖгГ™гВЄгВІгГ≥гВєпЉИBIпЉЙгВљгГХгГИгВ¶гВІгВҐгБЃз±≥еЫљгГЧгГ≠гГРгВ§гГАгГЉгБІгБВгВЛCloverleaf AnalyticsгБѓгАБгВ≥гВҐдњЭйЩЇгГЖгВѓгГОгГ≠гВЄгГЉгГЧгГ≠гГРгВ§гГАгГЉгБІгБВгВЛSocotraгБ®жПРжРЇгБЧгБЊгБЧгБЯгАВгБУгБЃгВ≥гГ©гГЬгГђгГЉгВЈгГІгГ≥гБѓгАБSocotraгБЃConnected Coreи£љеУБгБЃињЕйАЯжАІгБ®йБ©ењЬжАІгВТгАБCloverleafгБЃгВљгГ™гГ•гГЉгВЈгГІгГ≥гБЂгВИгБ£гБ¶жПРдЊЫгБХгВМгВЛгГЗгГЉгВњеИЖжЮРгБ®иЮНеРИгБЩгВЛгБУгБ®гВТзЫЃжМЗгБЧгБ¶гБДгБЊгБЩгАВгБУгБЃзµ±еРИгБѓгАБдњЭйЩЇдЉЪз§ЊгБ®MGAгБЂзµ±еРИгБХгВМгБЯгВ§гГ≥гГЖгГ™гВЄгВІгГ≥гГИгГЗгВЄгВњгГЂдњЭйЩЇгВљгГ™гГ•гГЉгВЈгГІгГ≥гВТгВњгВ§гГ†гГ™гГЉгБЂжПРдЊЫгБЩгВЛгБУгБ®гВТзЫЃжМЗгБЧгБ¶гБДгБЊгБЩгАВ

гВҐгВЄг¥姙еє≥жіЛеЬ∞еЯЯгБІгБѓгАБгВ§гГ≥гВЈгГ•гВҐгГЖгГГгВѓгВљгГ™гГ•гГЉгВЈгГІгГ≥гБЃжО°зФ®гБМжЛ°е§ІгБЧгБ¶гБКгВКгАБдњЭйЩЇеИЖжЮРгБЃгВ§гГОгГЩгГЉгВЈгГІгГ≥гБМжО®йА≤гБХгВМгБ¶гБДгБЊгБЩгАВдњЭйЩЇдЉЪз§ЊгБѓгГЖгВѓгГОгГ≠гВЄгГЉз≥їгВєгВњгГЉгГИгВҐгГГгГЧдЉБж•≠гБ®жПРжРЇгБЧгБ¶йЂШеЇ¶гБ™еИЖжЮРгАБAIгАБIoT ж©ЯиГљгВТжіїзФ®гБЧгАБзЛђиЗ™гБЃеЄВе†іи™≤й°МгБЂеѓЊеЗ¶гБЧгАБгГСгГЉгВљгГКгГ©гВ§гВЇгБХгВМгБЯдњЭйЩЇеХЖеУБгВДгВµгГЉгГУгВєгБЂеѓЊгБЩгВЛй°ІеЃҐгБЃе§ЙеМЦгБЩгВЛйЬАи¶БгБЂењЬгБИгБ¶гБДгБЊгБЩгАВ

гБЯгБ®гБИгБ∞гАБ2024 еєі 3 жЬИгБЂгБѓгАБгВҐгВЄг¥姙еє≥жіЛеЬ∞еЯЯгБЃ Blink Parametric гБ® Zurich Insurance гБМжПРжРЇгБЧгБ¶гГХгГ©гВ§гГИйБЕеїґгВљгГ™гГ•гГЉгВЈгГІгГ≥гВТе∞ОеЕ•гБЧгАБгГХгГ©гВ§гГИйБЕеїґгБМзЩЇзФЯгБЧгБЯе†іеРИгБЂй°ІеЃҐгБЂгВњгВ§гГ†гГ™гГЉгБ™зµ¶дїШйЗСгВТжПРдЊЫгБЧгБ¶гБДгБЊгБЩгАВгБУгБЃгВ≥гГ©гГЬгГђгГЉгВЈгГІгГ≥гБѓгАБBlink Parametric гБЃгГ™гВҐгГЂгВњгВ§гГ†гБЃгГХгГ©гВ§гГИйБЕеїґжФѓжПігБКгВИгБ≥иЂЛж±ВгВљгГ™гГ•гГЉгВЈгГІгГ≥гВТ Zurich Edge Platform гБ®зµ±еРИгБЧгАБгВҐгВЄг¥姙еє≥жіЛеЬ∞еЯЯеЕ®дљУгБІгГЗгВЄгВњгГЂжИ¶зХ•гВТеЉЈеМЦгБЩгВЛгБУгБ®гВТзЫЃжМЗгБЧгБ¶гБДгБЊгБЩгАВ

дЄ≠жЭ±гБКгВИгБ≥гВҐгГХгГ™гВЂ (MEA) гБІгБѓгАБгВ§гГ≥гВњгГЉгГНгГГгГИгБЃжЩЃеПКгБ®гВєгГЮгГЉгГИгГХгВ©гГ≥гБЃдљњзФ®гБЃеҐЧеК†гБЂжФѓгБИгВЙгВМгАБдњЭйЩЇеИЖйЗОгБІгГЗгВЄгВњгГЂе§ЙйЭ©гБЄгБЃеВЊеРСгБМйЂШгБЊгБ£гБ¶гБДгБЊгБЩгАВдњЭйЩЇдЉЪз§ЊгБѓгАБж•≠еЛЩгБЃжЬАйБ©еМЦгАБй°ІеЃҐдљУй®УгБЃеРСдЄКгАБеЄВе†ізЂґдЇЙеКЫгБЃеЉЈеМЦгБЃгБЯгВБгБЂеИЖжЮРгБЂжКХи≥ЗгБЧгБ¶гБДгБЊгБЩгАВ

дњЭйЩЇеИЖжЮРгБЃеЄВе†ігВЈгВІгВҐ

MicrosoftгАБIBMгАБOracle гБѓгАБдњЭйЩЇеИЖжЮРж•≠зХМгБЃдЄїи¶БгГЧгГђгГЉгГ§гГЉгБІгБВгВКгАБ16% гБЃеЄВе†ігВЈгВІгВҐгВТеН†гВБгБ¶гБДгБЊгБЩгАВMicrosoft гБѓгАБAzure Analytics Services гВТеРЂгВАеМЕжЛђзЪДгБ™гВѓгГ©гВ¶гГЙгГЩгГЉгВєгБЃгВљгГ™гГ•гГЉгВЈгГІгГ≥ гВєгВ§гГЉгГИгВТжПРдЊЫгБЧгБ¶гБКгВКгАБдњЭйЩЇдЉЪз§ЊгБЂгВєгВ±гГЉгГ©гГЦгГЂгБ™гГЗгГЉгВњеИЖжЮРгБ® AI ж©ЯиГљгВТжПРдЊЫгБЧгБ¶гБДгБЊгБЩгАВIBM гБЃ Watson Analytics гГЧгГ©гГГгГИгГХгВ©гГЉгГ†гБѓгАБдњЭйЩЇдЉЪз§ЊгБЂйЂШеЇ¶гБ™дЇИжЄђеИЖжЮРгГДгГЉгГЂгВТжПРдЊЫгБЧгАБAI гБ®ж©ЯжҐ∞е≠¶зњТгВҐгГЂгВігГ™гВЇгГ†гВТжіїзФ®гБЧгБ¶гГ™гВєгВѓи©ХдЊ°гБ®иЂЛж±ВзЃ°зРЖгВТеЉЈеМЦгБЧгБ¶гБДгБЊгБЩгАВOracle гБѓгАБOracle Insurance Insight гБ™гБ©гАБдњЭйЩЇдЉЪз§ЊеРСгБСгБЂгВЂгВєгВњгГЮгВ§гВЇгБХгВМгБЯгБХгБЊгБЦгБЊгБ™еИЖжЮРгВљгГ™гГ•гГЉгВЈгГІгГ≥гВТжПРдЊЫгБЧгБ¶гБКгВКгАБдњЭйЩЇдЉЪз§ЊгБѓгГЗгГЉгВњгБЛгВЙеЃЯзФ®зЪДгБ™жіЮеѓЯгВТжКљеЗЇгБЧгБ¶гАБгГУгВЄгГНгВєгБЃжИРйХЈгВТдњГйА≤гБЧгАБй°ІеЃҐдљУй®УгВТеРСдЄКгБХгБЫгВЛгБУгБ®гБМгБІгБНгБЊгБЩгАВ

Microsoft гБѓгВѓгГ©гВ¶гГЙгГЩгГЉгВєгБЃгВљгГ™гГ•гГЉгВЈгГІгГ≥гБЂеД™гВМгАБIBM гБѓеЉЈеКЫгБ™ AI дЄїе∞ОгБЃеИЖжЮРгВТи™ЗгВКгАБOracle гБѓж•≠зХМеЫЇжЬЙгБЃгВЂгВєгВњгГЮгВ§гВЇгБХгВМгБЯгВµгГЉгГУгВєгВТжПРдЊЫгБЧгБ¶гБДгБЊгБЩгАВдњЭйЩЇдЉЪз§ЊгБМгГЗгГЉгВњгБЂеЯЇгБ•гБПжДПжАЭж±ЇеЃЪгВТгБЊгБЩгБЊгБЩеД™еЕИгБЩгВЛгБЂгБ§гВМгБ¶гАБгБУгВМгВЙгБЃгГЖгВѓгГОгГ≠гВЄгГЉе§ІжЙЛйЦУгБЃзЂґдЇЙгБМжњАеМЦгБЧгАБдњЭйЩЇеИЖжЮРгБЃйЭ©жЦ∞гБМдњГйА≤гБХгВМгВЛгБ®дЇИжГ≥гБХгВМгБЊгБЩгАВ

дњЭйЩЇеИЖжЮРеЄВе†ігБЃдЉБж•≠

дњЭйЩЇеИЖжЮРж•≠зХМгБІдЇЛж•≠гВТе±ХйЦЛгБЧгБ¶гБДгВЛдЄїи¶БдЉБж•≠гБѓжђ°гБЃгБ®гБКгВКгБІгБЩгАВ

- Deloitte

- IBM

- Microsoft

- OpenText

- Oracle

- Salesforce

- SAP

- Tableau Software

- TIBCO Software

- Verisk Analytics

дњЭйЩЇеИЖжЮРж•≠зХМгГЛгГ•гГЉгВє

- 2023еєі8жЬИгАБFortitude ReгБѓIBMгБ®гБЃгВ≥гГ©гГЬгГђгГЉгВЈгГІгГ≥гВТйЦЛеІЛгБЧгАБзФЯеСљдњЭйЩЇгБ®еєійЗСгБЃгВµгГЉгГЙгГСгГЉгГЖгВ£зЃ°зРЖжіїеЛХгБЂйЭ©еСљгВТиµЈгБУгБЧгАБеРИзРЖеМЦгБЧгБЊгБЧгБЯгАВгБУгБЃжИ¶зХ•зЪДгГСгГЉгГИгГКгГЉгВЈгГГгГЧгБЂгБѓгАБAI гГЖгВѓгГОгГ≠гВЄгГЉгБ®иЗ™еЛХеМЦгГДгГЉгГЂгВТжіїзФ®гБЧгБ¶ Fortitude Re гБЃгВµгГЉгГУгВєгВТињСдї£еМЦгБЩгВЛгБУгБ®гВТзЫЃзЪДгБ®гБЧгБЯ 4 еДД 5,000 дЄЗгГЙгГЂгБЃе•СзіДгБМеРЂгБЊгВМгБЊгБЩгАВIBM гБѓгАБй°ІеЃҐгВµгГЉгГУгВєгБЃеРСдЄКгАБйБЛзФ®гВ≥гВєгГИгБЃеЙКжЄЫгАБйБЛзФ®еКєзОЗгБЃеРСдЄКгВТзЫЃж®ЩгБЂгАБзФЯеСљдњЭйЩЇгБ®еєійЗСдњЭйЩЇгВТзЃ°зРЖгБЩгВЛгБЯгВБгБЃгВЂгВєгВњгГЮгВ§гВЇгБХгВМгБЯгВљгГ™гГ•гГЉгВЈгГІгГ≥гВТйЦЛзЩЇгБКгВИгБ≥зЫ£зЭ£гБЧгБЊгБЩгАВ

- 2023 еєі 6 жЬИгАБгГЗгГЉгВњзµ±еРИгБКгВИгБ≥еИЖжЮРдЉБж•≠гБЃ Qlik гБѓгАБдњЭйЩЇгВљгГХгГИгВ¶гВІгВҐ гВљгГ™гГ•гГЉгВЈгГІгГ≥гБЃгГЧгГ≠гГРгВ§гГАгГЉгБІгБВгВЛ Majesco гБ®йА£жРЇгБЧгАБдњЭйЩЇгВѓгГ©гВ¶гГЙ гВѓгГ©гВ§гВҐгГ≥гГИгБЃгГ™гВҐгГЂгВњгВ§гГ† гГЗгГЉгВњ гВҐгВѓгВїгВєгВТеРСдЄКгБХгБЫгБЊгБЧгБЯгАВгБУгБЃжПРжРЇгБѓгАБQlik гБЃгГЗгГЉгВњзµ±еРИгБКгВИгБ≥еИЖжЮРгБЃе∞ВйЦАзЯ•и≠ШгБ® Majesco гБЃе∞ВйЦАзЪДгБ™гВљгГХгГИгВ¶гВІгВҐ гВљгГ™гГ•гГЉгВЈгГІгГ≥гВТжіїзФ®гБЧгБ¶гАБдњЭйЩЇгВїгВѓгВњгГЉеЖЕгБІгГЗгГЉгВњгБЂеЯЇгБ•гБПжДПжАЭж±ЇеЃЪгБ®йБЛзФ®еКєзОЗгВТеЉЈеМЦгБЩгВЛгБУгБ®гБЂйЗНзВєгВТзљЃгБДгБ¶гБДгБЊгБЩгАВ

дњЭйЩЇеИЖжЮРеЄВе†іи™њжЯїгГђгГЭгГЉгГИгБЂгБѓгАБжђ°гБЃгВїгВ∞гГ°гГ≥гГИгБЂгБ§гБДгБ¶гАБ2021 еєігБЛгВЙ 2032 еєігБЊгБІгБЃеПОзЫК (10 еДДгГЙгГЂ) гБЂйЦҐгБЩгВЛжО®еЃЪгБ®дЇИжЄђгВТеРЂгВАж•≠зХМгБЃи©≥зі∞гБ™и™њжЯїгБМеРЂгБЊгВМгБ¶гБДгБЊгБЩ

гБУгБУгВТгВѓгГ™гГГгВѓгБЧгБ¶гАБгБУгБЃгГђгГЭгГЉгГИгБЃгВїгВѓгВЈгГІгГ≥гВТи≥ЉеЕ•гБЧгБ¶гБПгБ†гБХгБД

еЄВе†ігАБгВ≥гГ≥гГЭгГЉгГНгГ≥гГИеИ•

- гВљгГХгГИгВ¶гВІгВҐ

- гВµгГЉгГУгВє

- гВ≥гГ≥гВµгГЂгГЖгВ£гГ≥гВ∞

- еЃЯи£ЕгБ®гВµгГЭгГЉгГИ

еЄВе†ігАБе±ХйЦЛгГҐгГЉгГЙеИ•

- гВ™гГ≥гГЧгГђгГЯгВє

- гВѓгГ©гВ¶гГЙ

еЄВе†ігАБгВҐгГЧгГ™гВ±гГЉгВЈгГІгГ≥еИ•

- гГ™гВєгВѓзЃ°зРЖгБ®еЉХеПЧ

- иЂЛж±ВзЃ°зРЖ

- й°ІеЃҐзЃ°зРЖгБ®гГСгГЉгВљгГКгГ©гВ§гВЉгГЉгВЈгГІгГ≥

- дЄНж≠£ж§ЬеЗЇгБ®йШ≤ж≠Ґ

- дЊ°ж†Љи®≠еЃЪгБ®еПОзЫКзЃ°зРЖ

- гВµгГЧгГ©гВ§ гГБгВІгГЉгГ≥гБ®йБЛзФ®зЃ°зРЖ

еЄВе†ігАБзµДзєФгВњгВ§гГЧеИ•

- е§ІдЉБж•≠

- дЄ≠е∞ПдЉБж•≠

еЄВе†ігАБгВ®гГ≥гГЙ гГ¶гГЉгВґгГЉеИ•

- дњЭйЩЇдЉЪз§Њ

- дњЭйЩЇгГЦгГ≠гГЉгВЂгГЉ &гВ®гГЉгВЄгВІгГ≥гГИ

- гВµгГЉгГЙгГСгГЉгГЖгВ£гБЃзЃ°зРЖ

- гБЭгБЃдїЦ

дЄКи®ШгБЃжГЕ冱гБѓгАБдї•дЄЛгБЃеЬ∞еЯЯгБКгВИгБ≥еЫљгБЂгБ§гБДгБ¶жПРдЊЫгБХгВМгБ¶гБДгБЊгБЩ

- еМЧз±≥

- з±≥еЫљ

- гВЂгГКгГА

- гГ®гГЉгГ≠гГГгГС

- иЛ±еЫљ

- гГЙгВ§гГД

- гГХгГ©гГ≥гВє

- гВєгГЪгВ§гГ≥

- гГ≠гВЈгВҐ

- гБЭгБЃдїЦгБЃгГ®гГЉгГ≠гГГгГС

- гВҐгВЄг¥姙еє≥жіЛ

- дЄ≠еЫљ

- гВ§гГ≥гГЙ

- жЧ•жЬђ

- йЯУеЫљ

- ANZ

- жЭ±еНЧгВҐгВЄгВҐ

- гБЭгБЃдїЦгБЃгВҐгВЄг¥姙еє≥жіЛ

- гГ©гГЖгГ≥гВҐгГ°гГ™гВЂ

- гГЦгГ©гВЄгГЂ

- гГ°гВ≠гВЈгВ≥

- гВҐгГЂгВЉгГ≥гГБгГ≥

- гБЭгБЃдїЦгБЃгГ©гГЖгГ≥гВҐгГ°гГ™гВЂ

- MEA

- UAE

- еНЧгВҐгГХгГ™гВЂ

- гВµгВ¶гВЄгВҐгГ©гГУгВҐ

- гБЭгБЃдїЦгБЃMEA

гВИгБПгБВгВЛи≥™еХП (FAQ)

дњЭйЩЇеИЖжЮРеЄВе†ігБЃи¶Пж®°гБѓгБ©гБЃгБПгВЙгБДгБІгБЩгБЛ?

дњЭйЩЇеИЖжЮРгБЃеЄВе†іи¶Пж®°гБѓ 2023 еєігБЂ 96 еДДз±≥гГЙгГЂгБЂйБФгБЧгАБAI гБ® ML жКАи°УгБЃиЮНеРИгБЃжЛ°е§ІгБЂгВИгВКгАБ2024 еєігБЛгВЙ 2032 еєігБЃйЦУгБЂ 13% гБЃ CAGR гВТи®ШйМ≤гБЩгВЛи¶ЛиЊЉгБњгБІгБЩгАВ

гВѓгГ©гВ¶гГЙдњЭйЩЇеИЖжЮРгБЃжО°зФ®гБМжЛ°е§ІгБЧгБ¶гБДгВЛзРЖзФ±гБѓдљХгБІгБЩгБЛ?

гВѓгГ©гВ¶гГЙ гВїгВ∞гГ°гГ≥гГИгБѓгАБгГПгВ§гГЦгГ™гГГгГЙ гВѓгГ©гВ¶гГЙзТ∞еҐГгБЄгБЃзІїи°МгБЂгВИгВКгАБ2032 еєігБЊгБІгБЂеПОзЫКгБМ 215 еДДз±≥гГЙгГЂгВТиґЕгБИгВЛгБ®дЇИжГ≥гБХгВМгБ¶гБДгБЊгБЩгАВ

еМЧз±≥гБЃдњЭйЩЇеИЖжЮРж•≠зХМгБЃи¶Пж®°гБѓгБ©гБЃгБПгВЙгБДгБІгБЩгБЛ?

еМЧз±≥еЄВе†ігБѓгАБдњЭйЩЇеИЖйЗОгБІдЇИжЄђеИЖжЮРгБЃжО°зФ®гБМй°ХиСЧгБЂеҐЧеК†гБЧгБЯгБУгБ®гБЂгВИгВКгАБ2023еєігБЂ33пЉЕгБЃеПОзЫКгВЈгВІгВҐгВТеН†гВБгБЊгБЧгБЯгАВ

дњЭйЩЇеИЖжЮРгБЂйЦҐдЄОгБЩгВЛдЄїи¶БгГЧгГђгГЉгГ§гГЉгБЂгБ§гБДгБ¶и™ђжШОгБЧгБЊгБЩгАВ

зЫЃжђ°

гВµгГ≥гГЧгГЂ/жЬАзµВгГђгГЭгГЉгГИгБІеИ©зФ®еПѓиГљгБЂгБ™гВКгБЊгБЩгАВеЉКз§ЊгБЃеЦґж•≠гГБгГЉгГ†гБЂгБКеХПгБДеРИгВПгБЫгБПгБ†гБХгБДгАВ

гВµгГ≥гГЧгГЂ/жЬАзµВгГђгГЭгГЉгГИгБІеИ©зФ®еПѓиГљгБЂгБ™гВКгБЊгБЩгАВеЉКз§ЊгБЃеЦґж•≠гГБгГЉгГ†гБЂгБКеХПгБДеРИгВПгБЫгБПгБ†гБХгБДгАВ

Related Reports

- гГЧгГђгГЯгВҐгГ†гГХгВ°гВ§гГКгГ≥гВєеЄВе†і - гВњгВ§гГЧеИ•пЉИзФЯеСљдњЭйЩЇгАБжРНеЃ≥дњЭйЩЇпЉЙгАБйЗСеИ©еИ•пЉИеЫЇеЃЪйЗСеИ©гАБе§Й...

- гВЃгГХгГИгВЂгГЉгГЙеЄВе†і - гВњгВ§гГЧеИ•пЉИгВѓгГ≠гГЉгВЇгГЙгГЂгГЉгГЧгВЃгГХгГИгВЂгГЉгГЙгАБгВ™гГЉгГЧгГ≥гГЂгГЉгГЧгВЃгГХгГИгВЂ...

- зФЯдљУи™Ни®Љж±ЇжЄИеЄВе†іи¶Пж®° - зФЯдљУи™Ни®ЉгГҐгГЉгГЙеИ•пЉИжМЗзіЛи™Ни≠ШгАБй°Фи™Ни≠ШгАБйЯ≥е£∞и™Ни≠ШгАБиЩєељ©и™Ни≠ШгАБжЙЛ...

- QR гВ≥гГЉгГЙж±ЇжЄИеЄВе†іи¶Пж®° - жПРдЊЫеЖЕеЃєеИ• (гВљгГ™гГ•гГЉгВЈгГІгГ≥ [йЭЩзЪД QR гВ≥гГЉгГЙ {и≤©е£≤иАЕжПРз§Ї QR гВ≥гГЉг...

- гГЗгВЄгВњгГЂгГРгГ≥гВ≠гГ≥гВ∞еЄВе†іи¶Пж®° - йКАи°МпЉИе∞Пе£≤гАБж≥ХдЇЇгАБжКХи≥ЗпЉЙгАБгВµгГЉгГУгВєпЉИеПЦеЉХгАБйЭЮеПЦеЉХпЉЙгАБ...

- гВµгВєгГЖгГКгГЦгГЂгГХгВ°гВ§гГКгГ≥гВєеЄВе†іи¶Пж®° - жКХи≥ЗгВњгВ§гГЧеИ•пЉИ憙еЉПгАБеВµеИЄгАБжЈЈеРИйЕНеИЖпЉЙгАБеПЦеЉХгВњгВ§...

Table of Content

Will be Available in the sample /Final Report. Please ask our sales Team.

List Tables Figures

Will be Available in the sample /Final Report. Please ask our sales Team.

FAQ'S

For a single, multi and corporate client license, the report will be available in PDF format. Sample report would be given you in excel format. For more questions please contact:

Within 24 to 48 hrs.

You can contact Sales team (sales@marketinsightsresearch.com) and they will direct you on email

You can order a report by selecting payment methods, which is bank wire or online payment through any Debit/Credit card, Razor pay or PayPal.

Discounts are available.

Hard Copy