Dimensione del mercato dell'analisi assicurativa: per componente (software, servizi), modalitĂ di distribuzione (locale, cloud), utente finale (compagnie assicurative, broker e agenti assicurativi, amministrazioni di terze parti), tipo di organizzazione, applicazione e previsione, 2024-2032

Published Date: July - 2024 | Publisher: MIR | No of Pages: 240 | Industry: Media and IT | Format: Report available in PDF / Excel Format

View Details Download Sample Ask for Discount Request CustomizationDimensione del mercato dell'analisi assicurativa: per componente (software, servizi), modalitĂ di distribuzione (locale, cloud), utente finale (compagnie assicurative, broker e agenti assicurativi, amministrazioni di terze parti), tipo di organizzazione, applicazione e previsione, 2024-2032

Dimensione del mercato dell'analisi assicurativaper componente (software, servizi), modalitĂ di distribuzione (locale, Cloud), utente finale (compagnie assicurative, broker e agenti assicurativi, amministrazioni di terze parti), tipo di organizzazione, applicazione e previsioni, 2024-2032

Dimensione del mercato di analisi assicurativa

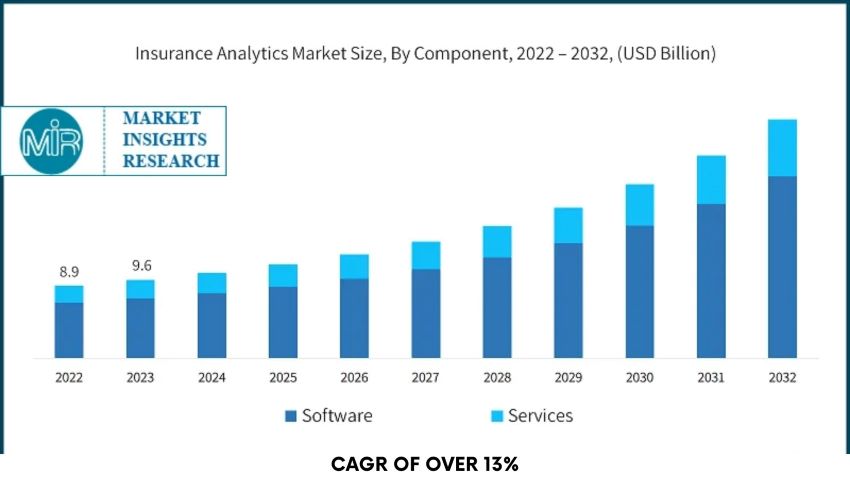

Le dimensioni del mercato dell'analisi assicurativa sono state valutate a 9,6 miliardi di dollari nel 2023 e si stima che registreranno un CAGR di oltre il 13% tra il 2024 e il 2032. Un importante motore di crescita per il mercato è la crescente convergenza delle tecnologie di intelligenza artificiale (AI) e machine learning (ML). Gli assicuratori stanno sfruttando l’intelligenza artificiale/ML per migliorare l’accuratezza della valutazione del rischio, semplificare l’elaborazione dei sinistri e personalizzare le esperienze dei clienti, promuovendo l’efficienza e il vantaggio competitivo nel settore. Ad esempio, nel febbraio 2024, Verisk ha introdotto un nuovo strumento di intelligenza artificiale generativa volto a semplificare e accelerare l'elaborazione dei sinistri assicurativi, consentendo ai professionisti dei sinistri di ottenere facilmente risoluzioni rapide e precise.

Scarica campione gratuito

I mandati di conformitĂ normativa fungono da catalizzatore per maggiori investimenti nell'analisi assicurativa. Normative rigorose impongono agli assicuratori di monitorare, segnalare e analizzare meticolosamente i dati per garantire la conformitĂ . Di conseguenza, le compagnie assicurative sono costrette a investire in soluzioni di analisi avanzate per gestire e interpretare in modo efficace grandi volumi di dati. Questi strumenti di analisi non solo aiutano a garantire la conformitĂ ai requisiti normativi, ma forniscono anche approfondimenti che aiutano nella gestione del rischio, nel rilevamento delle frodi e nell'efficienza operativa. Affrontando in modo proattivo la conformitĂ normativa attraverso l'analisi, gli assicuratori possono mitigare i rischi, ridurre potenziali sanzioni e migliorare le prestazioni aziendali complessive mantenendo l'aderenza alle normative.

| Attributo rapporto | Dettagli |

|---|---|

| Anno base | 2023 |

| Dimensioni del mercato dell'analisi assicurativa nel 2023 | 9,6 miliardi di dollari |

| Periodo di previsione | 2024 - 2032 |

| CAGR previsto per il periodo 2024-2032 | 13% |

| Proiezione del valore per il 2032 | 29,2 miliardi di dollari |

| Dati storici per | dal 2021 al 2023 |

| No. di pagine | 270 |

| Tabelle, grafici e amp; Cifre | 350 |

| Segmenti coperti | Componente, modalitĂ di distribuzione, applicazione, tipo di organizzazione, utente finale |

| Fattori di crescita |

| Insidie e problemi Sfide |

|

Quali sono le opportunitĂ di crescita in questo mercato?

Scarica campione gratuito

I problemi di privacy e sicurezza dei dati presentano rischi significativi nel mercato dell'analisi assicurativa. Con l’enorme quantità di dati sensibili dei clienti raccolti e analizzati, qualsiasi violazione o cattiva gestione di questi dati può portare a gravi conseguenze, tra cui sanzioni normative, danni alla reputazione e perdita di fiducia dei clienti. Gli assicuratori devono orientarsi verso complesse normative sulla privacy dei dati come GDPR e CCPA garantendo al tempo stesso l’adozione di solide misure di sicurezza informatica per salvaguardare i dati da accessi non autorizzati o violazioni. L'incapacità di affrontare adeguatamente queste preoccupazioni può minare l'efficacia delle iniziative di analisi ed erodere la fiducia delle parti interessate, ostacolando il progresso e la crescita del settore.

Tendenze del mercato dell'analisi assicurativa

Una crescita emergente Un fattore determinante nel settore dell’analisi assicurativa è la crescente adozione dell’analisi in tempo reale. Gli assicuratori stanno sfruttando tecnologie avanzate di elaborazione dei dati per analizzare i dati man mano che vengono generati, consentendo informazioni più rapide sul comportamento dei clienti, sulla valutazione del rischio e sull'elaborazione dei sinistri. L'analisi in tempo reale consente agli assicuratori di prendere decisioni più rapide e informate, migliorando l'efficienza operativa e la soddisfazione del cliente. Ad esempio, nel maggio 2023, Atidot ha presentato una piattaforma di intelligenza artificiale volta a trasformare il settore assicurativo. Grazie alle capacità predittive in tempo reale, gli assicuratori possono ora sfruttare informazioni informate per incrementare i ricavi e perfezionare le strategie di fidelizzazione dei clienti.

Anche la crescente enfasi sulla semplificazione dell'elaborazione dei sinistri e sulla riduzione delle frodi attraverso l'analisi avanzata è una tendenza importante. Gli assicuratori utilizzano sempre più modelli predittivi, algoritmi di machine learning e tecniche di data mining per automatizzare e ottimizzare il processo di liquidazione dei sinistri. Analizzando vasti set di dati in tempo reale, gli assicuratori possono rilevare modelli sospetti indicativi di attività fraudolente, consentendo loro di adottare misure proattive per mitigare i rischi. Inoltre, l'automazione basata sull'analisi riduce gli interventi manuali, accelera i tempi di liquidazione dei sinistri e migliora l'efficienza operativa complessiva, con conseguenti risparmi sui costi e una migliore soddisfazione del cliente.

Analisi di mercato di analisi assicurative

Scopri di piĂą sui segmenti chiave che plasmano questo mercato

Scarica campione gratuito

In base ai componenti, il mercato è suddiviso in software e servizi. Il segmento del software rappresentava una quota di mercato di circa il 76% nel 2023. Una tendenza emergente nel mercato dei software di analisi assicurativa è l’integrazione di chatbot e assistenti virtuali basati sull’intelligenza artificiale. Questi strumenti intelligenti migliorano il coinvolgimento dei clienti fornendo supporto personalizzato, guidando gli utenti attraverso i processi assicurativi e rispondendo alle domande in tempo reale. Tali innovazioni semplificano le operazioni, migliorano l'efficienza e migliorano l'esperienza complessiva del cliente nel settore assicurativo.

Ad esempio, nel novembre 2023, Swiss Re e Guidewire hanno stretto una partnership per alleviare gli attriti operativi in tutto il settore assicurativo, con un focus specifico sul potenziamento dell’interoperabilità dei sistemi tra vettori primari e riassicuratori. Questa collaborazione è finalizzata a semplificare l’accesso ai dati e l’implementazione di modelli predittivi, facilitando così la condivisione continua dei dati, la diffusione delle informazioni e i processi di trasferimento del rischio. Unendo i dati, i modelli e gli strumenti di Swiss Re con la piattaforma Guidewire, questa collaborazione non solo migliora l'efficienza del trasferimento del rischio all'interno del settore, ma contribuisce anche alla crescita del mercato dei software di analisi assicurativa introducendo soluzioni innovative. soluzioni che semplificano i processi e migliorano il servizio al cliente.

Scopri di piĂą sui segmenti chiave che plasmano questo mercato

Scarica campione gratuito

In base alla modalità di implementazione, il mercato è classificato in on-premise e cloud. Si prevede che il segmento cloud genererà ricavi per oltre 21,5 miliardi di dollari entro il 2032. Un importante fattore di crescita nel mercato dell’analisi assicurativa basata sul cloud è la migrazione verso ambienti cloud ibridi. Gli assicuratori stanno adottando soluzioni cloud ibride per bilanciare la sicurezza dei dati e la conformità normativa con i vantaggi di scalabilità e agilità del cloud. Questo approccio consente agli assicuratori di sfruttare sia l'infrastruttura locale che i servizi cloud, ottimizzando prestazioni e flessibilità .

Ad esempio, nel dicembre 2023, Genpact, AWS e Amazon Business hanno unito le forze per trasformare il ciclo di vita dei sinistri assicurativi. Il flusso di lavoro di automazione dei prezzi di Genpact incorpora l'intelligenza artificiale generativa, sfruttando la tecnologia AWS, per accelerare il processo di presentazione delle richieste da settimane a giorni. Questo sforzo di collaborazione migliora l'identificazione degli articoli sostitutivi e facilita la consegna efficiente e tempestiva delle stime degli assicurati, rivoluzionando il modo in cui vengono gestiti i sinistri assicurativi.

Cerchi dati specifici per regione?

< /p>

< /p>

Scarica campione gratuito

Il Nord America ha dominato il mercato globale dell'analisi assicurativa con una quota importante di oltre il 33% nel 2023. In Nord America si sta registrando un notevole spostamento verso una maggiore adozione di analisi predittive nel settore assicurativo. Gli assicuratori stanno sfruttando modelli predittivi per anticipare il comportamento dei clienti, valutare i rischi in modo più accurato e semplificare l’elaborazione dei sinistri. Questo approccio basato sui dati migliora l'efficienza operativa, migliora le pratiche di sottoscrizione e determina un vantaggio competitivo sul mercato.

Ad esempio, nel giugno 2023, Cloverleaf Analytics, un fornitore statunitense di business intelligence aziendale incentrato sulle assicurazioni (BI), ha collaborato con Socotra, uno dei principali fornitori di tecnologia assicurativa. Questa collaborazione mira a unire la rapiditĂ e l'adattabilitĂ dell'offerta Connected Core di Socotra con gli approfondimenti sui dati forniti dalla soluzione Cloverleaf. Questa integrazione mira a fornire agli assicuratori e alle MGA soluzioni assicurative digitali intelligenti integrate in modo tempestivo.

Nella regione Asia-Pacifico, si registra una crescita verso l'adozione di soluzioni insurtech, guidando l'innovazione nell'analisi assicurativa. Gli assicuratori stanno collaborando con startup tecnologiche per sfruttare funzionalitĂ avanzate di analisi, intelligenza artificiale e IoT, affrontando sfide di mercato uniche e soddisfacendo le richieste in continua evoluzione dei clienti per prodotti e servizi assicurativi personalizzati.

Ad esempio, nel marzo 2024, Blink Parametric e Zurich Insurance nella regione Asia-Pacifico ha collaborato per introdurre una soluzione per il ritardo dei voli, offrendo ai clienti vantaggi tempestivi in caso di ritardi dei voli. Questa collaborazione mira a unire la soluzione di assistenza in caso di ritardo dei voli e sinistri di Blink Parametric con la Zurich Edge Platform, con l'obiettivo di migliorare la strategia digitale in tutta la regione dell'Asia del Pacifico.

In Medio Oriente e Africa (MEA), si registra una tendenza crescente verso la trasformazione digitale nel settore assicurativo, alimentata dalla crescente penetrazione di Internet e dall'utilizzo degli smartphone. Gli assicuratori stanno investendo nell'analisi per ottimizzare le operazioni, migliorare l'esperienza dei clienti e promuovere la competitivitĂ del mercato.

Quota di mercato dell'analisi assicurativa

Microsoft, IBM e Oracle è tra i principali attori nel settore dell'analisi assicurativa con una quota di mercato del 16%. Microsoft offre una suite completa di soluzioni basate su cloud, inclusi i servizi di analisi di Azure, che offrono agli assicuratori funzionalità di analisi dei dati scalabili e intelligenza artificiale. La piattaforma Watson Analytics di IBM fornisce agli assicuratori strumenti avanzati di analisi predittiva, sfruttando algoritmi di intelligenza artificiale e machine learning per migliorare la valutazione del rischio e la gestione dei sinistri. Oracle offre una gamma di soluzioni di analisi su misura per le compagnie assicurative, come Oracle Insurance Insight, che consente agli assicuratori di estrarre informazioni utili dai propri dati per favorire la crescita del business e migliorare l'esperienza dei clienti.

Microsoft eccelle nelle soluzioni basate su cloud , IBM vanta potenti analisi basate sull'intelligenza artificiale e Oracle fornisce offerte personalizzate specifiche per il settore. Poiché gli assicuratori danno sempre più priorità al processo decisionale basato sui dati, si prevede che la concorrenza tra questi giganti della tecnologia si intensificherà , guidando l'innovazione nell'analisi assicurativa.

SocietĂ del mercato di analisi assicurative

Le principali aziende che operano nel settore settore dell'analisi assicurativa sono

- Deloitte

- IBM

- Microsoft

- OpenText

- Oracle

- Salesforce

- SAP

- Software Tableau

- Software TIBCO

- Verisk Analytics

NovitĂ dal settore dell'analisi assicurativa

- Nell'agosto 2023, Fortitude Re ha avviato una collaborazione con IBM per rivoluzionare e semplificare le sue attivitĂ di amministrazione di terze parti nel settore delle assicurazioni sulla vita e delle rendite. Questa partnership strategica prevede un accordo da 450 milioni di dollari volto a modernizzare i servizi di Fortitude Re sfruttando la tecnologia AI e gli strumenti di automazione. IBM svilupperĂ e supervisionerĂ una soluzione personalizzata per gestire le polizze assicurative sulla vita e sulla rendita, con l'obiettivo di migliorare il servizio clienti, ridurre le spese operative e aumentare l'efficienza operativa.

- Nel giugno 2023, Qlik , una società di integrazione e analisi dei dati, ha collaborato con Majesco, un fornitore di soluzioni software assicurative, per migliorare l'accessibilità dei dati in tempo reale per i clienti del cloud assicurativo. Questa alleanza è focalizzata sul miglioramento del processo decisionale basato sui dati e dell'efficacia operativa nel settore assicurativo, utilizzando le competenze di integrazione e analisi dei dati di Qlik insieme alle soluzioni software specializzate di Majesco.

Il rapporto sulle ricerche di mercato sull'analisi assicurativa include una copertura approfondita del settore con stime e informazioni dettagliate. previsioni in termini di entrate (miliardi di dollari) dal 2021 al 2032, per i seguenti segmenti

Fai clic qui per accedere alla sezione Acquista di questo rapporto

Mercato, per componente

- Software

- Servizi

- Consulenza

- Implementazione e supporto

Mercato, per modalitĂ di distribuzione

- On-premise < li>Cloud

Mercato, per applicazione

- Gestione del rischio e sottoscrizione

- Gestione dei sinistri

- Gestione e personalizzazione dei clienti

- Rilevamento e prevenzione delle frodi

- Gestione dei prezzi e dei ricavi

- Gestione della catena di fornitura e delle operazioni

Mercato, per tipo di organizzazione

- Grandi imprese

- PMI

Mercato, per utente finale

- Compagnie assicurative

- Broker assicurativi e amp; agenti

- Amministrazioni di terze parti

- Altri

Le informazioni di cui sopra sono fornite per le seguenti regioni e paesi

- Nord America

- Stati Uniti

- Canada

- Europa

- Regno Unito

- Germania< /li>

- Francia

- Spagna

- Russia

- Resto d'Europa

- Asia Pacifico

- Cina

- India

- Giappone

- Corea del Sud

- ANZ

- Sud-est asiatico< /li>

- Resto dell'Asia Pacifico

- America Latina

- Brasile

- Messico

- Argentina

- Resto dell'America Latina

- MEA

- EAU

- Sudafrica

- Arabia Saudita

- Resto del MEA

Domande frequenti (FAQ)

Qual è la dimensione del mercato dell'analisi assicurativa?

La dimensione del mercato dell'analisi assicurativa ha raggiunto i 9,6 miliardi di dollari nel 2023 ed è destinata a registrare un CAGR del 13% tra il 2024 e il 2032, guidato dalla crescente convergenza di AI & Tecnologie ML.

Perché è in crescita l'adozione dell'analisi assicurativa cloud?

Si prevede che il segmento cloud supererĂ i 21,5 miliardi di dollari di entrate entro il 2032, a causa della migrazione verso ambienti cloud ibridi.

Quanto è grande il settore dell'analisi assicurativa del Nord America?

Il mercato del Nord America ha rappresentato una quota di ricavi del 33% nel 2023, attribuita al notevole spostamento verso una maggiore adozione dell'analisi predittiva nel settore assicurativo.

Menziona i principali attori coinvolti nell'analisi assicurativa

Sommario

SarĂ disponibile nel campione /Report finale. Chiedi al nostro team di vendita.

SarĂ disponibile nel campione/Rapporto finale. Chiedi al nostro team di vendita.

Table of Content

Will be Available in the sample /Final Report. Please ask our sales Team.

List Tables Figures

Will be Available in the sample /Final Report. Please ask our sales Team.

FAQ'S

For a single, multi and corporate client license, the report will be available in PDF format. Sample report would be given you in excel format. For more questions please contact:

Within 24 to 48 hrs.

You can contact Sales team (sales@marketinsightsresearch.com) and they will direct you on email

You can order a report by selecting payment methods, which is bank wire or online payment through any Debit/Credit card, Razor pay or PayPal.

Discounts are available.

Hard Copy